内容提要:“住房抵押贷款利息税前扣除”是当前中国个人所得税改革中备受关注的话题之一,本文以实施该制度已达100余年的美国为例,分析了其联邦所得税法中住房抵押贷款利息税前扣除制度的历史起源、政策目标、发展现状以及主要的改革提议。文章认为,美国相关税法实践反映出来的问题,主要包括财政成本高、受益结构不公平、对纳税人的不当激励、制度僵化等方面,作为前车之鉴,值得中国的立法机关对照本国现实情况认真研究,以资借鉴。

关键词:住房抵押贷款利息 税前扣除 税收抵免 改革提议

全文发表于《财经智库》,2017年第2卷第1期

近十余年来房价的节节攀升,使中国特大城市和大城市居民的住房压力陡增,尤其是对于刚刚走上就业市场的新人而言,拥有一套属于自己的房子,难度越来越大,而且这种压力已经波及二、三线城市,住房支出已经成为当前中国普通民众数额最大的家庭消费和投资项目。在今年3月召开的两会上,财政部长首次公开承诺住房贷款利息抵扣个税是未来个税改革的内容之一,此言一出,社会反响热烈。近日,这一话题再度引起社会关注。

笼统地看,住房贷款利息税前扣除与当前社会上的减税预期高度吻合,一旦实施应该不会有什么阻力。然而细究之下,事情却非如此简单。政策设计上稍有不慎,即有可能落入“口惠而实不至”的陷阱,引起民众的反感与不满。鉴于这方面的前期研究尚不够深入,笔者建议“住房贷款利息税前扣除”应予充分研究、谨慎设计。在正式立法之前,应结合国际经验与中国实际,认真研究方案细节,探讨各种可能方案的公平性和受益格局、预测其实施成本及其分布结构、研究如何与现行个人所得税制度对接、现有税收管理手段如何与之匹配,以及评估其对房地产市场和总体经济的潜在影响等重要问题。由于美国税法实践中已经有了长达百年的相关经验,也总结出不少问题与教训,本文以美国税法中的“住房抵押贷款利息税前扣除(home mortgage interestdeduction,下文简称HMID)”,阐述其历史、现状、发展趋势以及改革提议,期冀为中国正在讨论中的相关政策提供参照。

一、现行美国联邦收入法典中的HMID条款

(一) 相关条款

美国税法中的HMID,是指在缴纳个人所得税时,当事人以自己的居所作为担保而取得的贷款,其应支付的贷款利息在满足相关要求的前提下,准予税前扣除。也就是说,被准予扣除的那部分贷款利息不计入税基。由于相应的税收收入不经过入库和预算拨款过程就被转移给纳税人,HMID实际上是一种间接的政府支出。纳税人从中获益多少与其适用的边际税率有关,边际税率越高则纳税人获益越多。

与中国不同,美国未设独立的个人所得税法。美国联邦个人所得税和公司所得税集成在国内收入法典(Internal Revenue Code,I.R.C.)中,其演化也主要是通过收入法典的变更而得以反映。鉴于国会每年都有税法上的变化,因此,国内收入法典几乎每年都要进行修订。其中,1954年和1986年的国内收入法典影响最大。现行国内收入法典第163节h分节第2段落的D分段落和第3段落(即163section(h)(2)(D)和163section(h)(3))下,即为HMID的相关法律条文。第163节是对利息扣除的各种法律规定,其中第h分节明确规定“私人利息禁止税前扣除”,而第2段落是规定了相应的例外情况,其中,第D分段落将“符合条件的住宅利息”视为例外,并指明其详细规定见第3段落。在第3段落中,则专门就私人住宅利息应满足哪些条件才允许税前扣除,做出了规定(《外国税收征管法律译本》组,2012,第204-206页),简述如下:

1. 不溯及既往条件:(Grandfathered Debt):1987年10月13日以前发生的抵押贷款债务利息。

2.住宅购置贷款(Home Acquisition Debt):1987年10月13日以后发生的用于购买、建造或维修房屋的贷款,对夫妻联合申报者而言,与此前发生的贷款合计额度以100万美元为限(即高于限额的本金部分所产生利息不在扣除范围之内),或者对单身申报和夫妻分开申报者,额度为50万美元为限。

3.这项贷款必须是用于购置、建造或改善自住房(a principal residence)的用途,且以所购住房作为抵押而取得,业主应留存商业记录以备税务审计时证明之用。

4.住宅净值贷款(Home Equity Debt):以住宅净值作为担保、可用于任何目的(含个人消费)的其他贷款,夫妻联合申报者额度以10万美元为限,单身申报和夫妻分开申报者,额度为5万美元为限,且均不得超过住宅净值。

总之,美国联邦个人所得税纳税人住房抵押贷款总额中,(作为夫妻联合申报的纳税人)有110万美元的贷款本金享受HMID优惠,单身申报和夫妻分开申报者减半,此额度不按通胀指数调整。

(二) 申请流程

根据美联邦所得税法,纳税人需依照一定的纳税申报程序,才能在计算应纳税所得额时,将符合条件的住房抵押贷款利息予以扣除,从而获得相关税收优惠。

1.确认纳税人的年度总收入。人们可以应用不同的统计口径来定义收入,但从税收征纳的角度来看,有意义的衡量口径被称作调整后的总收入(adjustedgross income,下文简称AGI)。从纳税人的全年毛收入中减去免税的那一部分(excluded sources ofincome),余额即是AGI。AGI实际上是对纳税人全部收入的一个初步整理,以作为后续计算应纳税额的基础。

2.确认应纳税所得额。以AGI为基础,减去收入中依法可以扣除的个人费用部分,得到应纳税所得额。有了应纳税所得额,计算应纳税额就方便了。美国国内收入法典为纳税人提供了两种可供选择的个人费用扣除方式,纳税人可以任选其一,但不允许两种方式同时适用。

一是标准扣除(standarddeduction)。即根据纳税人的申报身份不同,分别允许其从AGI中扣除固定数额的个人费用,剩余的部分即为应纳税所得额。对所有选择了标准扣除的纳税人来说,其税前扣除额是统一的,不因其个人情况的差异而有区别。2014-2016年标准扣除如下:

二是分项扣除(itemized deduction)。大多数分项扣除的设立,都具有特定行为激励的目的。现行的分项扣除中,最常见的扣除项目有以下几种:医疗支出(medical expenses)、住房抵押贷款利息/投资利益支出(home mortgage interest/investment interest)、地产税/州所得税(property taxes/state income taxes)、慈善捐款(charitable contributions)、个人意外损失(personal casualty losses)等,HMID就是其中之一。选择适用分项扣除的纳税人,需要逐一申报扣除项目,扣除额的多少取决于每个纳税人的特定情况以及法律对扣除办法、扣除限额等的规定。尽管原则上纳税人可以任选一种个人费用扣除方式,但法律同时还规定,仅当分项扣除之和大于标准扣除额时,纳税人才有权选择前者。

二、美国税法中HMID的历史演化

(一)起源

1913年,美国联邦宪法第16次修正案确立了个人所得税作为联邦政府永久收入来源的地位,不过,在 1913年收入法案(theRevenue Act)中并未明确规定对自住房抵押贷款利息的税前扣除,而只是笼统地提到对“纳税人纳税年度内的全部债务利息”(“allinterest paid within the year by a taxable person on indebtedness,”)可以依法扣除。那么,法案中提到的“全部债务利息”是否包含居民住房抵押贷款利息呢?法案同样没有给出明确的说明,但是法案确实专门规定“对经营过程中实际发生的必要成本予以扣除,其中不包括个人或家庭生计性的支出”。因此,居民住房抵押贷款利息到底应当算作必要的经营性成本呢?还是算作个人或家庭的生计性支出?就成为是否应当扣除的关键。当然,做出客观的判断并不容易,特别是对于家庭农场、小企业以及个人业主,要将其个人性、消费性利息支出和经营性利息支出区分开来,在当时条件下几乎是不可能的。正因为存在这些困难,在税法的执行中,允许将个人消费利息视同经营支出利息,准予税前扣除,这一做法一直延续至今(Ventry,2010)。

直观地看,HMID有可能激发人们对自有住房的需求。事实上,在二战之后,随着拥有自住房成为新的美国梦,美国联邦政府将HMID纳为其住房政策的重要组成部分。以至于1986年的税改法案(the TaxReform Act of 1986)要求在5年内逐步取消绝大多数的消费贷款利息税前扣除,却将HMID保留下来,并首次在税法上予以明确,从而也确立了HMID不同于其他税式支出的地位。在过去的100多年里,HMID这个在当初微不足道的扣除项目不断扩张,现已发展成为联邦政府最大的税式支出项目之一。由于美国民众相信HMID有助于提高居民住房自有率,导致HMID在政治上颇受欢迎,虽然早就有人对HMID提出种种改进措施、甚至是反对意见,但至今尚未能撼动其传统地位。

(二)HMID的政策目标

如前所述,美国税法中HMID的最初产生,是在对经营性利息支出税前扣除时,为了减少税收管理和遵从方面的复杂性,遂对消费性贷款利息支出一视同仁,从而被采纳的一个历史偶然事件。当时的政策目标,实际上是出于节约个人所得税管理和遵从成本的考虑。

大萧条和战争期间,美国政府试图以房地产拉动经济,希望HMID能够发挥积极作用,使得HMID作为一项税法条款站稳了脚跟。战后,美国人民受经济繁荣的鼓舞,拥有自有产权住房成为美国人的新梦想,HMID成为美国人心目中住房梦的象征,这进一步固化了其政治正确性。此时,个税已经成为大众税,随着纳税人数的空前增长,受惠于HMID的人数也水涨船高,中产阶段受惠者人数上升。HMID恰好迎合了鼓励中下层民购房、促进美国住房自有率提高的政策目标。

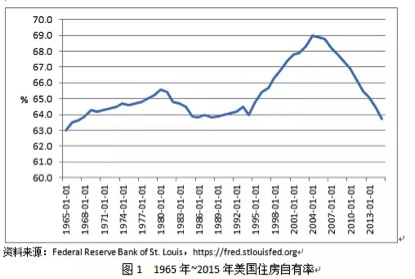

1986年HMID被正式写入收入法典。这一年也是HMID以促进住房自有率为政策目标得到法律承认的一年。国会在法典的立法说明中明确表示,保留HMID的目的是要促进住房自有率的提高。在这之前,里根总统于1984年发表的有关税改提案的演讲中也强调,要维护HMID所象征的美国梦(Morrow, 2012)。此后,特别是20世纪90年代后期以来,美国经历了历史上自有住房的繁荣期,直到2004年自有住房率达到顶峰(69%),很多人将之归功于HMID政策。2008年金融危机以来,尽管美国人经历了住房资产贬值,但房利美(FannieMae, 2011)年的全国住房问卷调查显示,2011年第一季度大多数接受调查的美国人(66%)仍然认为拥有房产是安全的投资,有助于改善自身经济状况,故仍将自有房产作为重要的奋斗目标,尽管这一比例比此前(2003年为83%)下降了很多。

(一) 政策成本

美国官方就税式支出的成本,提供了两种统计数据。其一是由白宫预算与管理办公室(TheOffice of Management and Budget, OMB)在年度预算案中提供;另一种由国会税收联合委员会(TheJoint Committee on Taxation ,JCT)每年的税式支出分析所提供。二者的统计方法和口径略有区分,按OMB的统计,2014年联邦政府总的税式支出有169种,共计1.18万似美元,其中HMID为1015亿美元。而按JCT的分析,2014年的税式支出达200多项,共计亦为1.1万多亿美元,其中HMID为717亿美元。无论按哪种统计,规模最大的前20项税式支出之和占总数的90%以上。而自1996年以来,HMID就盘桓在政府税式支出耗资最大的前三项之列(Gravelle &Hungerford,2012)。

关于未来的HMID支出,JCT2015年12月做出的预测表明,2017年HMID支出将达到843亿美元。在奥巴马总统2017年度预算草案中, OMB估计2017年HMID花费为686.1万美元,预计2025年将达到1273.6万美元(Toder E, Turner,M. A., Lim K, Getsinger, L., 2010)。

HMID的间接成本远不止这些,其造成的税制非中性对纳税人行为的扭曲,将大量生产性资源用于扩大不必要的住房消费,影响了正常的住房市场价格体系,并且引致了不公平的政策效果,相对于直接的支出压力,间接的政策扭曲造成的负面效果更为持久和难以消除。

三、HMID使谁受益

(一)受益条件

要成为HMID政策的受益者,必须满足两个基本条件。

首先,只有美国联邦个人所得税的纳税人才能成为受益人。1913年个税的纳税人不到全美人口总数的2%,是名符其实的精英税。直到1942年之前,美国非农产业已婚夫妇的平均年所得均低于个税的免征额(tax-free threshold),由于他们不需要纳税,也就不可能从HMID中受益(Ventry, 2010)。和今天的中国一样,非个税纳税人中购买自有住房的人不在少数,其中很多人使用了住房抵押贷款,但他们被排除在HMID的受益范围之外。

其次,只有以自住房进行抵押贷款购房者才能成为受益人。因此,实际享受到HMID政策优惠的人一定小于纳税人数量。在个税还是精英税的前提下,有资格享受HMID的人自然是收入金字塔顶端的极少数富豪。没有能力购买住房、或者因流动性较大而选择租房居住的群体,则无法从中受益。尽管如此,在个税开征的初期,作为一项税式支出,由于HMID的受益群体和支出规模都微不足道,其受益结构是否公平的问题没有引起人们的注意。

到了1944年,个人所得税占联邦政府收入的比重已经达到45%,而在1940年这一比例还只是13.62%。此后的1945-1960年之间,这一比例均在40%以上,个税已经转化为大众税。为了简化越来越复杂的纳税遵从与管理,国会于1944年引入标准扣除。适用标准扣除还是分项扣除,由纳税人根据条件自选。但选择标准扣除者,不能享受HMID的好处。标准扣除的引入,使符合HMID条件的纳税人数量大为减少。1950年不到20%的纳税人申请HMID分项扣除,另外80%的纳税人适用标准扣除(Ventry,2010)。尽管是这样,比起1913年,HMID的受惠人数及税式支出规模的绝对数仍然是大大地提高了。HMID的公平性及其政策成本的问题,遂引起关注。人们关心究竟何人从中受益、为此支出了多大的财政成本、是否应当继续这一政策、以及应当如何改进之。

(二)HMID的受益结构

按照现行税法,仅当纳税人的分项扣除额之和大于标准扣除额时,纳税人才有权选择分项扣除。通常来讲,与低收入纳税人相比,高收入纳税人更倾向于选择分项扣除,从而达到节税效果。Lowry(2014,参见表2)将纳税人按其调整后的总收入由低到高进行分组,作者发现,年收入在20万美元以上的人群中,申请分项扣除的占94%以上,收入越高,这一比例也越高;年收入100万美元以上的收入组中,98%的人申请了分项扣除。相比之下,年收入处于5-10万美元收入组中的纳税人,选择分项扣除的仅占55%。年收入处于2-5万美元收入组中的纳税人,不到四分之一(22%)的人选择分项扣除;而年收入在2万美元以下收入组中的纳税人,只有6%的人选择分项扣除。

不是所有选择了分项扣除的纳税人,都有资格申请HMID,取决于纳税人是否有尚未偿还的住房抵押贷款。各收入组的组间比较(Lowry,2014)也表明,越是高收入组的纳税人,申请HMID的比例也越高,年收入分别为1-2万美元、2-5万美元、5-10万美元、10-20万美元、20-25万美元的各收入组中,申请HMID的人数所占比例分别是3%、15%、44%、55%、78%,然而,当年收入超过25万美元以后,申请HMID的比例递减,说明他们有能力以自有资金购置住房,而无需抵押贷款。即使是这样,年收入百万以上的纳税人中,申请HMID的仍占到62%,远高于中低收入者。可见,年收入在20-25万美元之间的纳税人,运用住房抵押贷款购房并申请利息扣除的人数在各收入组中占比最大;但总体来讲,收入水平越高,从分项扣除中获益的绝对额(参见表2第4列)也越大,这解释了为什么富有的纳税人偏向于选择分项扣除、而不是标准扣除。

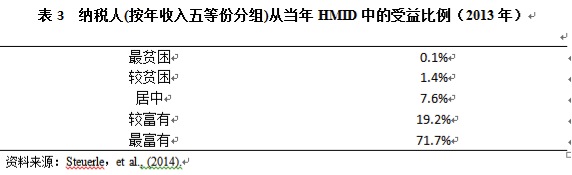

表2直观地说明了现行HMID的受惠者主要不是中低收入者,而是高收入者,理论和实证研究都证明了这一点。Glaeserand Shapiro(2003)认为现行HMID主要使富有且已经有房的人受益,并不是一个促进住房自有率的有效工具。Steuerle C. E, Harris B. H, McKernan S. M, et al. (2014)的微观模拟结果显示,若按纳税人年收入五等份分组,2013财政年度约690亿美元的HMID中,最贫困的1/5纳税人仅受益0.1%,最富有的1/5纳税人受益高达71.7%(参见表3),Toder, E. J. (2013)得出了相似的结论。为了判断HMID是否具有累退性,Gravelle & Hungerford(2012)计算了美国HMID作为一种税式支出的Suite指数,其结果为-0.115,表明来自HMID的利益分配有利于较高收入组的纳税人,意味着该税收措施具有收入分配上的累退性。Gordonand Kopczuk(2014)也指出,现行HMID违反了按能力课税的原则,有悖于个人所得税的再分配目标,并建议取消对住房抵押贷款利息的税前扣除,以扩大现行联邦个人所得税基。

(三)HMID对美国住房自有率的贡献

那么,若干年来,HMID是否促进了美国居民高住房自有率的实现?1890年美国的住房自有率为47.8%,直到1930年代,这一比率变动不大。大萧条期间,由于长期的失业、信贷收紧、以及大规模的丧失抵押物赎回权,美国的住房自有率一度降至43.6%。从1940年开始,住房自有率迅速大幅提高,在20年的时间里,从不足44%上升到61.9%(Morrow,2012)。接下来的30年,一直徘徊在这一水平,直到20世纪90年代末期再度攀升,2004年达到顶峰时的住房自有率为69%。

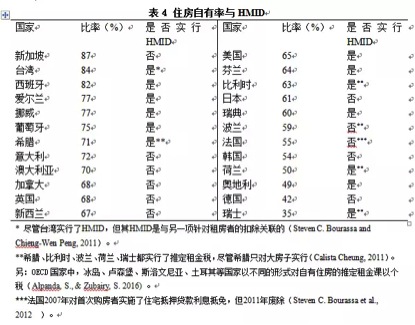

与其他国家相比,美国的住房自有率是高还是低?其中HMID有多大贡献?Morrow(2012)援引众多国际比较研究结果,认为没有直接证据表明,HMID促进了、以及在多大程度上促进了住房自有率的提高。例如,近10年来美国、英国、澳大利亚、加拿大、新西兰国等国的住房自有率差别不大,大约在65-70%之间上下浮动,但这些国家的税法不提供类似HMID这样的税收优惠。另一方面,同样是实行HMID政策的国家,其住房自有率也相差甚远,例如瑞士,虽然也实行HMID政策,但其住房自有率2000年仅为28%,2014年上升到35%表4列示了部分国家及地区的住房自有率与HMID的实施近况(Fichtner J.J. and Feldman,J.M.,2014)。Morrow(2012)对美国各州的对比研究也表明,较高的税前利息扣除并不必然导致高住房自有率。而对美国不同时期住房自有率与HMID政策的比对,同样支持这一结论。长期稳定的美国住房自有率自上世纪90年代至今经历了一波较大的起伏,然而同期HMID政策并无变化(参见图1) 。

Augustyniak et al.(2013)以部分欧洲国家为例,分析了影响各国住房自有率差异的复杂因素。这些因素包括:各国的历史与现实条件、银行部门(信贷政策是否宽松)、住房政策(含税收政策、补贴和管制政策等)、人口条件等。中东欧国家的住房自有率普遍较高,甚至高于欧洲的发达经济体,这与其转轨过程中以低价出售原公有住房有关,导致20世纪90年代初期住房自有率急剧提升。中国上世纪90年代末房改过程中,也出现过类似的情况。而一些发达经济体,并未因为其经济发展水平或人均GDP较高,就一定会有较高住房自有率。相反,由于这些国家房屋出租市场相对健全,以及实施房客保护的社会住房政策,住房自有率反而较低。还有一些国家,由于对自有住房的推定租金课征个人所得税[1],也在一定程度上也影响了人们的租买决策。就美国而言,即使是那些认为HMID对美国住房自有率有贡献的研究,也只认可二者之间仅存在极其微弱的联系(Hilber and Turner,2014)。

作为政府住房支持政策的工具之一,美国联邦个人所得税中的HMID并未发挥促进低收入者住房福利的功效,在提高美国居民的住房自有率方面,也没有明显的贡献,其累退性还表明,它的税后分配后果有违公平原则。因此,当联邦政府承受巨大赤字压力时,出现要求改革HMID的呼声就不难理解了。特别是2008金融危机之后,美国财政面临紧缩压力,HMID在各项税式支出中持续多年的高占比,受到越来越多的批评。人们质疑联邦政府以如此之大的代价,仅使少数高收入者受益的政府政策是否值得继续下去?

四、改革提议

在上文中,作者对美国联邦个人所得税条款中的住房抵押贷款利息税前扣除制度的起源、历史和现状做了介绍,对其存在的问题做了描述性的分析。下文将对这些问题进一步做出归纳,列举各方面提出的具体改革提议及其预期效果。

(一)问题分析

1. 激励目标与手段不匹配。尽管相关利益集团大力宣传HMID有助于美国人民购买自有住房,但实际上,现行的HMID政策在这方面发挥的作用非常有限。假如其政策目标定位于鼓励住房自有权,那么该政策的目标群体应定位于那些徘徊在“租还是买”之间的中低收入群体,不论这些人实际纳税额是多少,也不论他们是否有权要求分项扣除。现行政策正因为做出了上述限制,反而对大量的面临“租-买”决策的边际购房人排除在受益群体之外,对他们的购房决策起不到关键性的激励作用。相反,现行政策在很大的程度上只是鼓励了购房者过度使用借款,以及过度的住房投资,不仅为日后爆发的金融危机埋下了伏笔,也使得有限的社会资源大量沉淀于住房市场,减少了对其他更有竞争性、创新性的生产领域投资,影响了美国经济结构转型和竞争力的提高。

2.收入分配上的累退性。HMID难以影响人们的租买决策,并不意味着它对纳税人的行为没有影响。由于HMID对贷款后长达数十年的利息给予固定数额的扣除、并且可扣除的借款额度高达100万美元,这在美国的大多数地方都属于高标准,因此,只有那些付得起首付款的人、或者购买行为不受HMID影响的纳税人,才是HMID政策的最大受益人。对于那些买得起房的人,它直接影响了他们“买大还是买小、贷多还是贷少”的决策,激励民众买大房子、多使用抵押贷款、少使用自有资金的行为。不仅如此,随着房产的升值,其高出原始成本和债务的净值部分,仍可作为抵押品获得消费贷款。而没有能力支付首付款的人,则享受不到其后的利息补贴,而他们才是最需要帮助的人,这种锦上添花而非雪中送炭的政策在事实上扩大了已经存在的收入和财产分配差距。

3.制度僵化。

不当激励及其收入分配效应带来的最大后果,致使现行的HMID其高度缺乏弹性。由于HMID的行为激励模式迎合了传统的强势地产集团和中高收入阶层的利益,因此,全国住宅建筑商协会、美国房地产经纪人协会等持续鼓吹HMID如何成功地提升了美国人的住房自有率。以至于在今天的美国社会,HMID已成为一个政治符号,触动它就如同动了人们的房产,捍卫它就是捍卫人们的住房梦,变得极为敏感,如今已经成为政治上最烫手的山芋。过去10年以来,两党赤字削减委员及其他智囊机构、全美卓有名望的学者和经济学家,都主张对HMID实施改革,然而其地位竟不受撼动。

(二)改革提议

针对上述问题,多年以来美国政界和学界出现了若干涉及HMID的改革提议,提议中的变革方案都指向了HMID本身的设计问题,其中最主要的是对纳税人的不当激励,原因在于其收入分配的累退性及制度刚性问题,均是这一不当激励的副产品。改革提议的主要目标,一是要限制高收入者从HMID中受益,从而使其更公平;二是要缩减税式支出,以扩大税基以应对赤字;三是要简化税制,提高管理和遵从效率。这些针对HMID的改革提议,都不是单项提议,而是作为整体税制改革提案的一部分提出的。主要的改革提议可分为三类,一是保留现行HMID,同时施以有限改革,二是以税额抵免代替现行税前扣除的做法,三是激进改革方案,建议直接取消现行HMID。

1.保留现行HMID,并对其施以有限度的改革。

该方案由奥巴马政府及其所属民主党提出。奥巴马总统在其第一任期内就提出,以28%的个人所得税税率为界,适用此上税级的纳税人,不再享有HMID利益。按当年税法,意味着年收入(AGI)25万美元以上的夫妻联合申报者和20万美元以上的单身申报者,将因此受到影响,但该税级以下的纳税人不受影响。奥巴马政府的2014年度预算案、以及2016年总统大选中民主党候选人希拉里·克林顿和伯尼·桑德斯,都沿用了这一改革主张。

显然,这是一个柔性的改革方案,它只是部分地调整了HMID的受益格局,只是部分地调整了HMID的受益格局,仅在现行政策框架内达到“削高补低”的效果,如果实施的话,它将导致适用28%税率以上人群的税负提高,相对减轻了较低税阶人群的税负,但现行HMID对低收入纳税人和非纳税人歧视的问题仍未改变。

2.改现行税前扣除为税收抵免。

奥巴马政府方案之所以未能根本性地触动现行HMID的利益格局,一个重要的原因是,它仍然采用税前扣除(taxdeduction)的方式。第三类方案则提出取消HMID,以税收抵免法(tax credit)取而代之,使它与第一类方案相区别;另一方面它又保留了对住房抵押贷款利息的税收优惠,又使它与直接取消HMID的激进方案区分开来。其中比较著名的6项提议如下:

(1) 联邦税制改革总统顾问小组(The President’s Advisory Panel onFederal Tax Reform,2005)税改方案,该小组成员由小布什总统任命,简称布什小组方案(Bush Panel Plan)。

(2)国家财政责任与改革委员会改革方案(The NationalCommission on Fiscal Responsibility and Reform Plan),该委员会由奥巴马总统任命,因Erskine Bowles 和Alan Simpson为委员会主席,通常称为Bowles-Simpson方案(Bowles-Simpson Plan)。

(3)两党政策中心减债任务特别小组方案(TheBipartisan Policy Center Debt Reduction Task Force,2010),因AliceRivlin 和Pete Domenici共同担任组长而通称为Rivlin-Domenici委员会方案(Rivlin-Domenici Committee Plan)[5]。

(4)2012年共和党总统被提名人MittRomney的税改方案,简称Romney方案。

(5)国会预算办公室(CongressionalBudget Office, 2013)提出的,建议分期取消现行的HMID,且不以任何其他方式代替其现有功能,简称CBO方案。

(6)美国企业研究所(American Enterprise Institute)学者Alan Viard 提出的方案,简称Viard方案。

(7)众议员 Keith Ellison (D-MN) 2013年提出过类似的方案,简称Ellison 方案。他的方案仍然保留了第二居所贷款人的利息扣除要求权,此外,该方案建议实施新方案而节约的财政收入将用于对低收入者和老年人的租房补助。

上述方案的共同点是:

第一,它们都是较大程度的改良方案。虽然保留了对住房抵押贷款利息的税收优惠,但优惠的方式发生了改变,改税前扣除法(a tax deduction)为税额抵免法(a refundable or non-refundabletax credit)。税前扣除是对税基的优惠,减少的是应纳税所得额,因此受益人群必定是纳税义务大于零、达到了分项扣除的条件且确实申请了HMID的纳税人,三项条件缺一不可,具体受益程度与其纳税人的最高边际税率直接相关,收入越高、适用的边际税率越高,则其受惠程度也越高。而税额抵免是直接免除一定的应纳税额,对所有纳税人都有效,并且受益的程度与纳税人的最高边际税率无关。税收优惠方法的变化,充分照顾了低收入纳税人、特别是广大选择标准扣除、从而无法享受HMID利益人群的利益。如果是可返还的税额抵免((a refundable tax credit)),则纳税义务小于规定抵免额的部分还可以作为补贴支付给纳税人,那么现制度下因年收入低而未达到纳税标准的纳税人,也可从中切实受益,可见其在收入分配方面的公平程度,相比HMID有极大的提高。

第二,它们都对贷款额设定了上限。现行HMID条款的贷款额上限为100万美元,再加上住房净值抵押贷款,总额为110万美元。而过去10年间,美国居民住宅销售中间价约在24-30万美元之间,平均价在27-36万美元之间,2012-2014年间的全部住宅抵押贷款中,超过50万美元的只占3%,过高的上限无疑有利于较高收入者。因此,上述提案大多对贷款额设定上限,以限制高收入者从中受益。如:Bowles-Simpson方案提出,享受利息优惠的贷款额以50万美元为限,而不是现行的100万美元,同时取消第二居所的利息扣除以及住房净值抵押贷款利息扣除。Rivlin-Domenici方案也提出类似的政策主张,当年准予税前扣除的贷款利息不得超过2.5万美元。Romney方案提议将现行的全部分项扣除(包括HMID在内)数额限制在2.5万-5万美元之间。布什小组方案提出,贷款数额以纳税人所在县的住房销售中间价的125%为限(当时价格约在22.7万-41.7万美元之间)、同时取消现行10万美元的住房权益贷款。Ellison 方案和Viard方案分别提议将享受税额抵免的贷款额度下降到50万和30万美元。

第三,对第二居所税收优惠做出明确限制。上述方案中,除Ellison 方案之外,所有方案均提出税收优惠不适用第二居所。对于最高贷款额度和第二居所的限制,也阻止了真正的高收入者从中获得利益。

第四,对当前借款人既得利益的考虑。大多数方案都设定HMID于若干年内(通常是5年)渐进退出的机制,旨在保护当前贷款人的利益。例如:Rivlin-Domenici方案规定第一年为第一居所贷款利息的20%可以抵免(总抵免额以2.5万美元为限),以后逐年递减1%,5年后抵免率降至15%。CBO方案中规定,自2014财政年度起,当年有权税前扣除的贷款额为100万美元,以后每年递减10万元,直到2018年为60万美元,2019年全面退出,此后转换为15%的不可返还税额抵免制度。

除上述共性之外,这类方案之间也有不同之处:

第一,抵免额是否可返还。前述各方案均建议以税收抵免代替现行的税前扣除,但存在可返还抵免、不可返还抵免之分。Viard方案、Rivlin-Domenici方案建议15%的可返还抵免(15 percent refundable tax credit),即抵免额相当于现行HMID制度下税前扣除额的15%,若实际的纳税义务小于这一抵免额,则不足部分补贴纳税人;而Simpson-Bowles方案则建议12%的不可返还抵免(12 percent non-refundable taxcredit),即抵免额相当于现行HMID制度下税前扣除额的12%,若实际的纳税义务小于这一抵免额,以实际纳税义务为准。布什税改小组也曾提出过不可返还抵免的方案。在要求贷款数额以所在县住房销售中间价的125%为限、并取消现行10万美元住房权益贷款的基础上,提出抵免额为首套房年贷款利息的15%。相对而言,可返还抵扣更有利于低收入者,因为它不仅消除了对非纳税人的歧视,而且还给予他们正向补贴。

第二,借入方要求权还是借出方要求权。大多数方案都是借入方要求抵免,即按相关规定直接免除贷款人的纳税义务;Rivlin-Domenici方案提出了借出方抵免,资金出借方有权要求利息抵免,再由出借方以较低利息的形式转移给借入方,达到使贷款人享受税收优惠的目的。借出方要求权的好处是,利用贷款机构的技术优势,简化了借入方的会计工作、减少了其遵从成本。

3.激进改革方案 。

由布鲁金斯学会的经济学家们(Gale, Gruber & Stephens-Davidowitz,2007)提出,建议取消现行HMID,但同时对严格界定的特定受益群体,给予首次构房者一次性税收抵免。

(三)效果预期

可以预计,无论采取何种方案,都将起到财政增收的效果,减少现行制度下的财政成本,这是因为所有的方案都不同程度地限制了HMID上的花费。此外,上述三类方案均有助于提高现行联邦个人所得税条款中住 房借款利息补贴政策的累进性,但具体效果仍然会因采取的措施不同而有所差异。

奥巴马政府主张的柔性方案,有助于实现中高收入群体内部的再分配,总体利益向中等收入阶层倾斜。这符合“奥巴马经济学”的一贯宗旨,即壮大中产阶级,但它同样无法顾及对较低收入群体的照顾,不能根本性地克服现行HMID的累退性和不当激励。

各种以税额抵免取代税前扣除的方案,则试图在这两者之间寻找平衡,寻求兼顾财政增收、税制简化和向低收入者倾斜的住房公平目标。其在增加税收优惠政策的累进性方面,相较柔性方案,将会有所改善,但在政策目标的精准性与有效激励方面,仍有改进空间。

有批评家提出,以税额抵免取代税前扣除的做法,虽然有利于抑制高收入群体的过度住房投资和过度借款倾向,但却未对中低收入人群的这一倾向起到类似的抑制作用。假定一位纳税人申请一笔住房抵押贷款,为此需要支付利息1000美元,其中的20%可以抵免税额,实际上他只需支付800美元利息。随后,他将这笔贷款投资于金融市场,同样获得1000美元回报,扣除他实际需要支付的贷款利息,实际上他还净赚了200美元。这种情况对那些应纳税所得额较低的纳税人,特别是有房产、但现金流不足或收入不需纳税的退休人士,税额抵免的做法实际上对他们非但起不到鼓励置业的作用,反而形成了事实上的贷款成本净补贴,鼓励其通过申请贷款并投资于其他金融产品,以套取利润。这种情况在法定抵免率高于纳税人适用的边际税率时,具有普遍性。

因此, 批评者建议实施更有针对性、目标性更强的政策措施。一是此类措施的目标明确定位于提高住房自有率;二是将税收优惠的对象精准定位于面临“租-买”决策的中低收入人群。为此,最好的办法是对首次购房者给予首付款资助、或者对未来的贷款利息给予一次性补助,以弥补其自有资金的不足,影响低收入者或中低中入者的租买决策,起到鼓励其购买自住房,提高居民住房自有率的目的。然而,这类方案在取得财政增收、税基扩大、税制简化等效果的同时,也由于激进性,直接损害了既得利益集团的利益,因此在美国税收政策博弈版图上缺乏影响力。

五、对中国当前的个人所得税改革有何启示

个人所得税改革学习美国联邦个人所得税的做法,对住房抵押贷款的利息实行税前扣除,这是当前民众寄予厚望而政治家们也不吝承诺的一件事。从民众一方看,总觉得这好处会落在自己身上,从政治家一方来看,情系民生、让利于民展现了情怀与担当,至于各自的愿望能否实现,在方案出台以前谁也无法精确地估计。而上文提供的美国HMID的百年史表明,税收政策在处理居民住房利息成本这个问题上,照样学样地跟着美国现行政策走,恐怕不妥。

然而,这并不意味着政府不该关注住房、特别是低收入群体住房这样的民生大事,也不意味着政府不应以税收作为政策工具来实现其政策目的。“他山之石,可以攻玉”,我们了解美国税法中的HMID,就是要避免政策上走弯路。那么中国当下的个人所得税改革,要不要引入自住房税收优惠措施、以什么方式来引入,这是值得深思的问题。尽管时下要求实行住房抵押贷款利息税前扣除的社会期望很高,笔者依然主张此事应审慎对待,在个人所得税法修订过程中,以下几方面应予以重点研究。

中国当下的个人所得税改革,要不要引入自住房税收优惠措施、以什么方式来引入,这是值得深思的问题。笔者对美国现行HMID制度弊端的分析表明,税收政策在处理居民住房利息成本这个问题上,照样学样地跟着美国现行政策走,恐有不妥。住房抵押贷款利息税收优惠只是个人所得税制度以及整个税收制度的一个组成部分,它的改革应当与个税以及总体税制改革的目标相协调,并考虑到其他方面的连带影响,因此,在政策制订过程中应当明确(1)改革的目标是什么?在执行过程中,这一目标的实现会受到哪些方面的掣肘?如何就相互冲突的政策目标达成平衡?(2)政府应当以怎样的政策工具组合来实现其目标,税收手段在其中应发挥多大作用?(3)通过怎样的税收工具设计,才能使其更好地发挥作用,并实现改革的政策目标?(4)考虑征收管理手段与技术的可行性,应如何研究设计政策细节。

(一)目标定位应更加清晰

“住房抵押贷款利息税前扣除”的政策目标是什么?前财政部长楼继伟在2016年“两会”上回答记者提问时,认为当前个税基本费用减除一刀切、没有考虑纳税人的不同情况,造成了征税上的不公平,故应将子女教育、老人赡养、住房贷款利息等因素考虑进来,以促进课税公平。看来,公平是首要的政策目标。然而,住房抵押贷款利息税前扣除虽然做得到对不同情况的纳税人区别对待,体现税收负担的横向公平之意,但这一政策目标依然过于宽泛。在税法设计上认真考虑“谁的公平”、“何种公平”,以及“如何实现公平”等更为具体的政策指标,将政策目标清晰化。上述问题的抉择是制订一个切实可行的税收优惠方案的基础。

1.谁的公平?是全部纳税人之间的公平,还是全体公民之间的公平? 假如仅仅考虑平衡不同境况纳税人之间的税负公平,那么住房抵押贷款利息税前扣除可以作为一种政策选择。但是,若要考虑全体公民或全部家庭间的公平,这一方式未必是合理的。2011年官方曾公布的工资、薪金所得纳税人数量为2800万人,当年全国总人口13.4亿,工资、薪金所得纳税人约占全部人口总数的2.08%,类似于美国1913年的水平。假如我们采取的是美国式的税前扣除法,那么受益群体只能在这2%的人群里面,意味着政府言之凿凿的大利好,对98%的人口而言如同镜花水月,其公平性如何体现?届时决策层又当如何面对社会的失望与愤怒?因此,好的政策目标必须与严谨的政策工具相结合,否则目标的实现将大打折扣、甚至产生相反的效果。

2.何种公平?是居住权上的公平,还是房产所有权的公平?前者的目标是让更多的人有房住,后者的目标则旨在提高住房自有率。如果政策考虑的是居住权上的公平,那么就不应当以旨在让更多人买房的行为激励作为主要的政策手段,而应当以提高受益群体的租房能力而达到,相对于通过税式支出资助受益人购买住房的政策,资助其租房显然是更经济、更直接的实现方式。

3.如何实现公平?是着重化解现实存在的最明显的不公平,还是着重设计一个面向未来的全面的公平税制?

假如政策目标定位于着重化解最明显的不公平,那么受益群体应集中于低收入者。低收入入群体的特征一是租房的需求大于购买需求,二是购房首付款难以落实。因此,以帮助低收入者满足居住需求的税收政策,不必定位于提高住房自有率或鼓励买房,与税前抵扣方式相比,税额抵免更为适用,假如政府财力许可,最好采用可返还的税额抵免,它起到的是对低收入家庭房租财政补贴的效果。

若非要采用住房抵押贷款利息税前扣除,则应以激励面临“租-买”决策的边际人群为主,以资助首付款的方式为好,如果资助贷款利息,则以一次性资助、而不是按月资助为好,以提高受益人群的首付能力。此外,利息受补贴的贷款额度不宜过大,以免受益群体向高收入群体溢出。

假如政策目标是要设计一个面向未来的全面的公平税制,则须综合考虑各种因素,包括:(1)如何就公平税制取得共识,这将是一个非常艰难而长期的过程。(2)如何处理好国内税收公平目标与税收制度运行外部环境之间的紧张关系。在全球化的背景下,后者无疑给前者施加了压力。(3)如何权衡不同政策工具在政策目标实现中的能够发挥的作用,并做出取舍,实现财政支出、补贴制度与税收制度之间的相互协调。这样的话,在考虑住房抵押贷款利息的税收待遇问题时,就需要有一个更高、更广的视野,并在此之下展开讨论。在这个视野之下,住房抵押贷款利息的税收待遇是不是税制建设最紧迫的问题,也有必要打上一个问号。

只有一个清晰的目标,才能指导具体的税收政策工具设计,鉴于不同的政策工具设计之下,税收政策的效果必然不同。因此,进一步明晰住房抵押贷款税收优惠措施的目标极为重要,它将决定是否应当采取此类措施,以及其具体的存在方式是什么。

(二)税收政策目标单纯化

支持者总是会提出实施类似HMID政策的若干理由,除了前文提到的公平考虑,还有以下政策考虑(1)在房价畸高的背景下,这一政策有利于减轻购房者负担(2)有利于托举房地产市场,实现房地产业去库存(3)满足当前的减税预期。然而这些理由无一不面临着其他方面政策目标的掣肘。

第一,近10年以来,我国各地房价飙涨,对于正在还款的购房者,贷款利息税前扣除无疑是雪中送炭,有利于减轻其财务负担。但是,对还款压力减轻的预期,也将激励更多的无房者加入购房大军,激励有房者继续购房或改善住房,无疑给过热的房地产市场火上浇油。

第二,此举如能落实,将会成为房地产市场的一剂强心针,短期内于房地产去库存目标应当是有利的。但也应看到,在长期里,它也将刺激新的住房供给,在目前各地产业结构转型难度重重的情况下,有可能诱发再一轮的房地产热,这显然不利于我国产业结构调整的长期战略目标。

第三,当前宏观经济、特别是实体经济持续低迷,社会各界对减税一直怀有高度预期。房贷利息抵扣个税政策一旦落实,从绝对额上看,无人会因此增加税负,是名符其实的减税措施。只是,从相对税负看,这一措施也使已还清贷款的购房族和无力购房者的相对税感有所提高,特别对后者更是如此,这将使设想中的住房公平和收入公平目标都大打折扣。

因此,在当前复杂的社会背景下,如何实现冲突目标之间的平衡是对政策工具设计的一大挑战。笔者主张,与其纠结于各种本来就难以兼顾的政策目标,不如使税收政策目标单纯化,将相关政策聚集于收入再分配方面,以维护低收入群体居住权为主。在此基础上,借鉴其他国家的先进经验,考虑设计系统的包含财政支出、补贴、税收等在内的组合性政策措施。

(三)适宜的政策工具组合

从世界各国的经验看,对低收入群体的财政帮助,绝不止于住房抵押贷款税前扣除这一种方式。以当今美国对低收入家庭提供的住房援助体系为例,该体系由三大类政策组成,分别是(McCarty, Perl and Jones, 2014):

1.租房援助(rental housingassistance)。主要是向低收入家庭发放房租代金券(rent vouchers),领取代金券的家庭,无论是在市场上租房、还是向PHAs租房,或者向与联邦政府签定了合同的私人房东租房时,均可使用。

2.联邦对州和地方政府的援助(federalassistance to state and local governments)。含一般补助和专门补助,以及税收上的特别规定。

3.自有住房援助(homeownership assistance)。直接承担部分购房成本以及抵押贷款利息,以鼓励私人市场满足那些未被满足的人群的住房需要。

此外,陈杰(2016)也综述了美国在金融、税收、财政补贴等方面采取的低收入住房政策组合。可见,包括HMID在内的自有住房援助,只是美国住房援助政策体系的一部分,我们在学习其HMID制度的同时,也要考虑到该制度自身的优劣势,及其在美国整个住房援助体系中的位置,以及此项制度在我国的适用性,才能有效借鉴其经验、避免其走过的弯路。

单就房贷利息的税收优惠而言,房贷利息作为一种成本,不构成纳税人的收入,因此在个人所得税税前扣除与个税课税原则并不相违[2]。但这种扣除如何体现、在多大程度上予以体现,仍是一个问题。目前至少有五种可供选择的税收干预方式:(1)将住房贷款利息作为免征额的一部分予以扣除;(2)作为标准扣除的一部分进行扣除;(3)作为分项扣除的一部分进行扣除;(4)采取税额抵免的优惠方式;(5)直接以财政支出的方式对购房人进行补助。选哪一种比较好,取决于政策目标是什么。如果政策目标是要让中低收入群体买得起房,那税前扣除就不如直接的税额抵免,或者采取其他的非税措施,例如,一次性的购房补贴。这比税前扣除更有利于低收入者,特别是那些尚未进入个税纳税人行列的购房者。

(四)技术和管理上的配套

仅从税收援助的角度,技术和管理上的配套也十分必要。假如不准备引入税额抵免或租房补贴,而仍然坚持采用住房抵押贷款税前扣除制度,那么政策细节的技术设计和后续管理都十分关键。

首先,要处理好其与标准扣除的关系。是在工资薪金所得3500元扣除之上继续提高免征额呢,还是在3500元之外,另设项目扣除(或分类扣除)?若采取前一方案,则要看在分类制走向综合制的改革中,现有分类税基能综合到何种程度。假如个人所得税法修订的结果,证明坊间流传的小综合方案落地,免征额大幅度提高的可能性并不大。若另设项目扣除的话,其与3500元(或者更高)免征额二者是并行适用,还是像美国那样二者择一?如二者择一的话,则必然要求在纳税人综合收入基础上确立免征额,这又回到了个人所得税改革能在多大程度上实现不同来源收入综合的问题。总之,假如只是在较小范围的收入综合前提下推出类似HMID这样的措施,几乎可以肯定地说,无论如何设计它都将面临着二次改革。

其次,应考虑现有的征管条件如何适用新政策实施后的征管要求。在缺乏居民住房、婚姻家庭等信息及其相应变动的前提下,税务部门不可能对纳税人申报信息的全面性和真实性进行核实,单从这一原因来讲,目前实行住房抵押贷款利息税前扣除的条件是不充分的。基于此,是否采用住房抵押贷款税前扣除制度的问题,取决于税收征收管理法律的完善,和征管水平、遵从水平的提高,不可能超越征管现状而落地。

(五)对政策成本是否有充分估计

为了实施住房抵押贷款利息税前扣除,中国政府准备付出多大的收入代价呢?当然,付出多少政策成本,也是和政策方案密切相关的。不能忽略的是,沿袭美国式的HMID在长期里一定会先造成巨大的税基侵蚀,政府是否做好了充分的财务应对了呢?

基于上述各种考虑,笔者认为,当前实施住房抵押贷款利息税前扣除的政策目标还不够明确、政策成本还相对模糊,政策工具的选择及其后果还不甚至明了,关于这一政策还缺乏相对扎实的前期研究和政策评估,目前推出实质税法条款的条件尚未满足。因此,应加强相关学术研究和政策论证,而不是急于推出不成熟的方案。